生前における遺留分対策の可否とその方法

事例で考える相続

2023/08/22

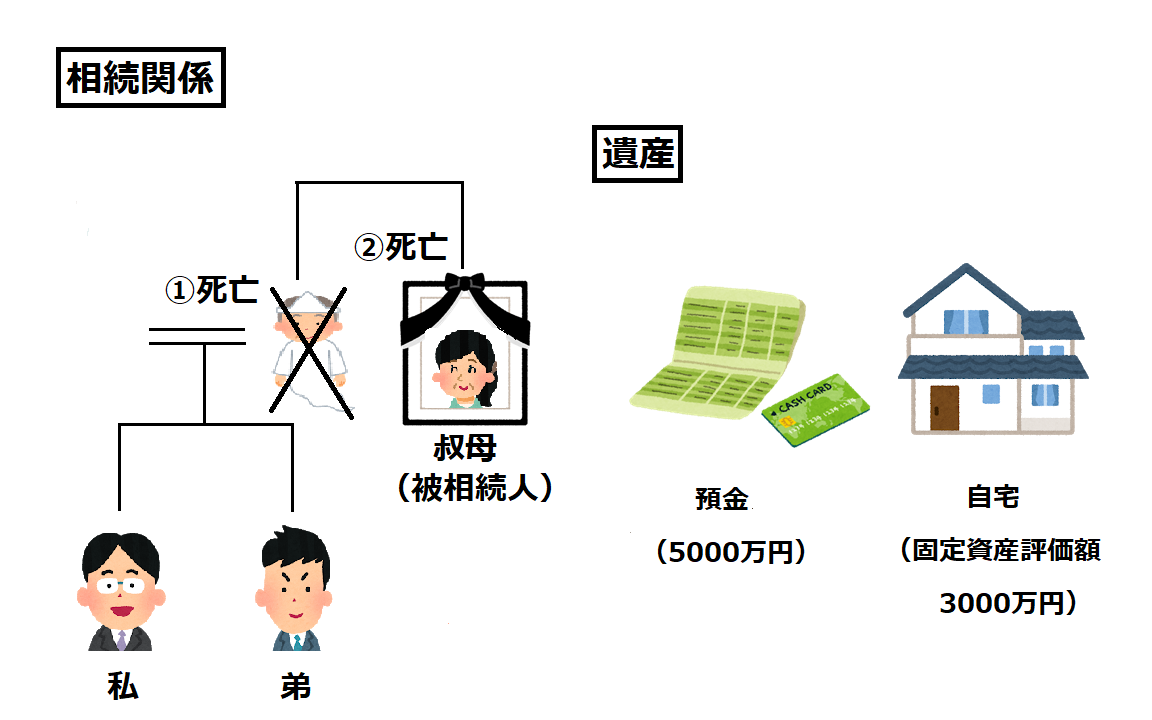

叔母が亡くなりました。叔母は独身でしのたで、相続人は甥である私(長男)と弟(次男)の2人だけです。遺産は預金5000万円と自宅不動産です。

私が叔母の自宅を取得することに弟も了解してくれたので、私が自宅(固定資産評価額3000万円)と預金1000万円、弟は預金4000万円を取得するとの内容で遺産分割協議書を作成したのですが、弟は、

「おばさんの自宅は立地がいいし、今売りに出したら5000万円以上では売れるから、不動産は少なくとも5000万円の遺産と考えるべきだから、兄貴がさらに預金1000万円を取得するのは公平じゃないよ!」

と言ってきまして、結局、協議書に印鑑を押してくれませんでした。。

実際、叔母の自宅は5000万円でも売れるると思いますが、そもそも、遺産分割の際に、不動産の評価はどのように行うのでしょうか?

※架空の事例です。

不動産の評価時点は、原則、>遺産分割時を基準に行います。また、不動産の評価方法は、相続人間で合意できればその金額を前提とし、合意ができなければ、最終的には裁判所による不動産鑑定が必要になります。

以下、詳しく見ていきましょう。

被相続人が所有する土地や建物などの不動産は、遺産分割の対象となります。不動産は、現金のように簡単に分割できないので、多くの場合、相続人の1人が単独で取得することになります。

ところで、各不動産には固定資産税評価額が設定されていますが、この金額と不動産の時価(実勢価格)は異なることがほとんどです。

例えば、首都圏では時価が評価額を上回ることが多いですし、反対に地方では、時価が評価額を下回ることが少なくありません。

遺産分割にあたり不動産をいくらと評価すべきかについては、不動産を取得する側と取得しない側で考え方が異なります。

例えば、取得する側は、遺産の既取得額を減らすために不動産の評価額を低くしたいというインセンティブが働きます。これに対し、取得しない側は、取得する側の遺産の既取得額を増やす(未取得額を減らす)ことで自身の取得額を増やしたいと考えるため、不動産の評価額を高くしたいというインセンティブが働きます。

このように、相続人それぞれの立場によって不動産の評価額に対する考え方は異なるため、遺産に不動産が含まれる場合、不動産の評価をめぐり相続人間でモメるケースが少なくないのです。

遺産たる不動産の評価は、実務上、遺産分割時を評価時点としています。

そのため、相続発生後に時価の上昇が認められる場合であっても、原則は、上昇後の現在の時価で評価することになります。

なお、特別受益や寄与分については、相続開始時を基準に評価するものと考えられています。そのため、特別受益や寄与分が問題となる場合には、相続開始時と遺産分割時の2時点の評価が必要となることがあります。

不動産の評価額は、現金や預貯金のように一律に定まるものではありません。

土地については、公示価格、固定資産税評価額、相続税評価額(いわゆる路線価)、実勢価格等の各金額が参考にされます(詳細については、別のコラムで説明をさせていただきます)。

なお、不動産の評価方法や評価時点について相続人間で合意ができれば、合意した内容が評価額となりますが、相続人間で合意ができない場合は、最終的に裁判所で不動産鑑定を行って不動産の評価額を決定する必要があります。

POINT 01 遺産に不動産があると遺産分割でモメるケースが多い

POINT 02 不動産の評価時点は遺産分割時とするのが実務

POINT 03 不動産の評価額は合意ができればその金額、合意できなければ鑑定により決定

いかがでしたか。遺産に不動産がある場合、その評価額については、合意があればその金額により、合意ができなければ遺産分割時を基準時として不動産鑑定により決定することになります。

事例のケースでは、兄弟間で不動産を5000万円とすることで合意できれば、長男は不動産、次男は預貯金を取得するとの内容で、遺産分割協議を成立させることになるでしょう。

しかし、5000万円と評価するのは高すぎると長男が主張し、評価額について合意できなかった場合、最終的には、裁判所の遺産分割調停で裁判所鑑定を行い、不動産の評価額を定める必要があります。その場合には、不動産鑑定士の鑑定費用が必要になります。

そこで、双方主張の評価額にそれほど開きがないのであれば、多少譲歩してでも合意で評価額を定めた方が、最終的には双方の経済的利益を図れるのではないかと思います。

遺産相続・税務訴訟

・その他の法律問題に関するご相談は

CST法律事務所にお任せください

03-6868-8250

受付時間9:00-18:00(土日祝日除く)